Contenidos

Ley sucesiones y donaciones andalucia

impuesto de sucesiones andalucía 2020

El pasado 9 de abril, la Junta de Andalucía aprobó, a través de un Decreto Ley, una modificación del impuesto de sucesiones y donaciones que, en concreto, supone un gran ahorro fiscal en el impuesto de donaciones. Esta modificación legislativa introdujo una bonificación del 99% de la cuota tributaria a pagar en el impuesto de sucesiones y donaciones, es decir, sólo se pagaría el 1% de lo que se pagaba anteriormente.

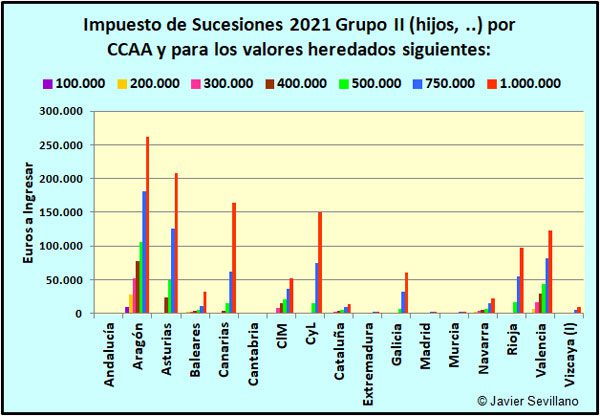

Ni que decir tiene que el Impuesto de Sucesiones y Donaciones está cedido a las distintas Comunidades Autónomas que componen España por lo que esta bonificación es la que está vigente en Andalucía. Pero, dependiendo de la ubicación del inmueble o de la residencia del destinatario (para los bienes muebles) -la persona que recibe el bien-, la legislación será diferente en materia de sucesiones y donaciones.

Con la legislación anterior, la cuota tributaria de esta donación hubiera sido de 31.621,21 euros, lo que significa que el hijo hubiera tenido que pagar 31.621,21 euros de impuestos tras recibir este dinero de este padre. Con la nueva normativa, esta cuota tributaria de 31.621,21 euros puede beneficiarse de una bonificación del 99%, lo que significa que, ahora, el hijo pagaría un impuesto de 316,21 euros. Sin duda, supone un gran ahorro fiscal. Cuando se dona dinero u otros bienes muebles, la normativa aplicable a estos efectos será la de la residencia del donatario.

el impuesto de sucesiones de andalucía tras el brexit

Para ser exactos, se aprobó una bonificación del 99% del Impuesto de Sucesiones y Donaciones. Hasta ese día, existía una exención para los hijos y cónyuges que heredaran menos de 1.000.000 euros: no tenían que pagar ningún impuesto de sucesiones.

Ahora, la única condición para poder aplicar este descuento es que la donación, ya sea de dinero o de bienes inmuebles, sea mediante una Escritura de Donación firmada en escritura pública ante notario. Aunque tenemos que tener en cuenta que es posible que tras el Brexit esto ya no sea posible para los ciudadanos británicos. Por lo tanto, si está pensando en donar algún dinero o bien inmueble en España, puede ser interesante hacerlo ahora.

impuesto de sucesiones andaluz 2021

Bonificación del impuesto de sucesiones en Andalucía, cambios en 2019Hasta ahora, Andalucía tenía una bonificación fiscal básica para evitar pagar el impuesto de sucesiones sobre el primer millón de euros. Pero el nuevo decreto 1/2019 aprobado el 11 de abril por el Gobierno andaluz añade una bonificación del 99% para los bienes de más de un millón de euros, casi suprimiendo el impuesto de sucesiones en Andalucía.

Tanto si eres residente fiscal como si no, si posees bienes en España tus herederos estarán obligados a declarar estos bienes en España como parte de la herencia en caso de tu fallecimiento. Se trata de una formalidad obligatoria, independientemente de la nacionalidad y la condición de residente tanto del donante o fallecido como del beneficiario.

Si el patrimonio heredado o los bienes son inferiores al millón de euros, sus herederos estarán exentos de pagar el impuesto de sucesiones. Pero curiosamente, nuestra experiencia como abogados en Málaga y la Costa del Sol demuestra que el valor de una propiedad puede superar fácilmente el millón de euros en zonas como Mijas, Marbella, Estepona o Nerja.

impuesto de sucesiones en cataluña

Los parientes más cercanos (grupo I y II: cónyuges, hijos, nietos, padres y abuelos) que hereden individualmente menos de un millón de euros no pagarán impuestos siempre que su patrimonio preexistente sea también inferior a un millón de euros.

La desgravación de un millón de euros se computa para cada individuo y no para el valor de la herencia. Así, en caso de que un padre deje 2 millones a dos o más hijos, ninguno de los herederos pagará el impuesto de sucesiones.

El patrimonio del heredero en el momento de heredar no puede superar el millón de euros para beneficiarse de esta desgravación. El patrimonio preexistente debe valorarse según las normas del Impuesto sobre el Patrimonio. Los no residentes tienen que considerar únicamente el patrimonio español. Por lo tanto, una pareja extranjera que posea una casa en España por valor de 3 millones de euros, de modo que el cónyuge superviviente herede 1,5 millones, no se beneficiará de la desgravación de 1 millón porque su patrimonio preexistente en España supera el millón.

Las personas discapacitadas (con una minusvalía igual o superior al 33%) de los grupos I y II se beneficiarán de la asignación de 1 millón independientemente de su patrimonio preexistente. Las personas del grupo III y IV con un patrimonio preexistente inferior a 1 millón tendrán derecho a un subsidio de hasta 250.000 euros.