Contenidos

Cual es la base reguladora de un autónomo

Trabajar como autónomo a través de una agencia

A efectos del Reglamento, los trabajadores autónomos son personas que ejercen una actividad por cuenta propia. El concepto de “actividad como trabajador autónomo” en el sentido del Reglamento se refiere a cualquier actividad o situación equivalente que se considere, en virtud de la legislación nacional en materia de seguridad social del Estado miembro en el que exista dicha actividad o situación, como una actividad por cuenta propia.

Corresponde a los Estados miembros determinar quién se considera que ejerce una actividad por cuenta propia. Si un Estado miembro decide someter a determinadas categorías de personas económicamente inactivas a un régimen de seguridad social para trabajadores autónomos, estas categorías de personas ejercen una actividad por cuenta propia en el sentido del Reglamento.

En los Estados miembros que aplican regímenes distintos y claramente definidos para los trabajadores por cuenta propia, es bastante fácil determinar quién ejerce una actividad por cuenta propia a efectos del Reglamento. Sin embargo, otros Estados miembros tienen regímenes generales de seguridad social que cubren a todos los residentes o a toda la población activa. En estos casos, la noción de actividad por cuenta propia debe deducirse de otra rama de la seguridad social que aplique tal distinción.

Ejemplos de profesionales autónomos

Jean Murray, MBA, Ph.D., es una experimentada escritora y profesora de negocios. Ha enseñado en escuelas de negocios y profesionales durante más de 35 años y ha escrito para The Balance SMB sobre el derecho empresarial y los impuestos de Estados Unidos desde 2008.

Los autónomos se ganan la vida trabajando para sí mismos, no como empleados de otra persona o como propietarios (accionistas) de una corporación. Pero hay varias definiciones de “autónomo” que varían ligeramente.

Esta definición incluye también a los miembros (propietarios) de una sociedad de responsabilidad limitada (SRL), ya que suelen tributar como propietarios únicos (SRL de un solo miembro) o como socios de una sociedad (SRL de varios miembros).

A efectos de la Ley CARES (2020) y de la Ley Families First Coronavirus Response (2020), el término “autónomo” se refiere a una persona que “ejerce regularmente cualquier actividad comercial o empresarial”, lo cual es una definición amplia. (Nótese que no dice “a tiempo completo”, por lo que podría incluir negocios a tiempo parcial).

Por ejemplo, la definición para el Programa de Protección de Cheques incluye el requisito de que el trabajador opere “bajo una propiedad única o como contratista independiente” o como “individuo autónomo elegible”.

Contratista autónomo

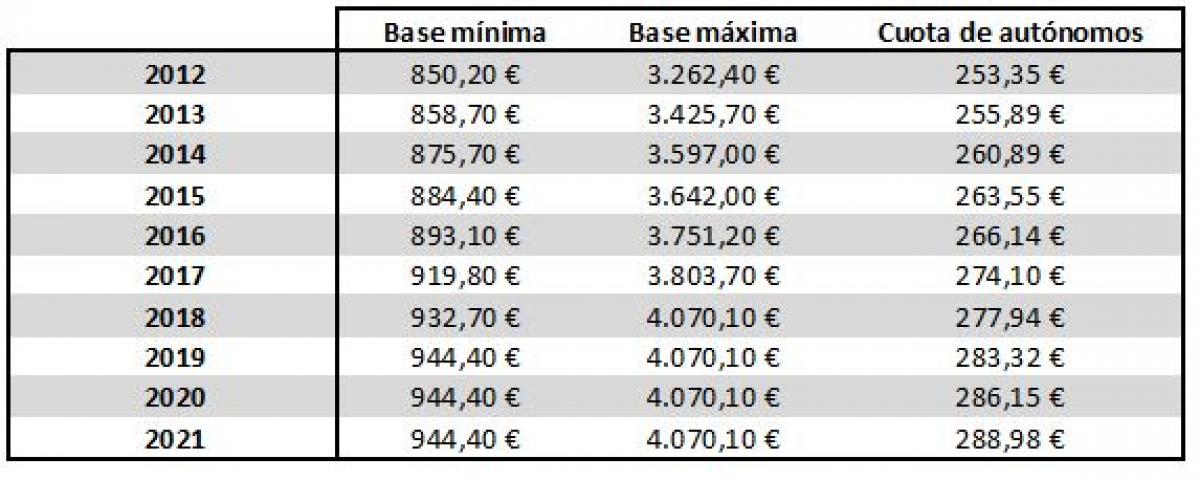

En el régimen general, las cotizaciones a la Seguridad Social se pagan sobre los sueldos y salarios. En España, la base mínima mensual es de 1.050,00 euros y la máxima de 4.070,10 euros en 2021. Los tipos generales de cotización a partir de enero de 2021 son del 6,35% para los trabajadores, según el tipo de contrato, y del 29,90% para los empresarios, más un tipo variable por accidentes de trabajo (por ejemplo, el 1,5% para trabajos de oficina).

Para beneficiarse de la exención, los nacionales de los países de la UE deben obtener un documento que certifique la continuidad de la responsabilidad en su país de origen y los nacionales de otros países deben obtener un documento que certifique la cobertura de las autoridades de la seguridad social en su país de origen.

En general, los autónomos menores de 47 años pueden elegir el nivel de cotización que desean pagar dentro de su nivel de ingresos. Las prestaciones de la seguridad social dependen de las cotizaciones pagadas a la seguridad social. El tipo general es del 30,6 %, que se aplica sobre una base de cotización mensual a la Seguridad Social de entre 944,40 EUR y 4.070,10 EUR.

Autónomos y trabajadores por cuenta ajena en el reino unido

Para tener derecho a los créditos fiscales hay que realizar un “trabajo remunerado cualificado”. Para las solicitudes anteriores a abril de 2015, no existía ninguna restricción para solicitar créditos fiscales para las personas que trabajaban por cuenta propia, siempre que el trabajo se realizara a cambio de una remuneración, o con la expectativa de recibirla, y que cumplieran las condiciones de trabajo remunerado. Puede obtener más información sobre el requisito de trabajo remunerado en nuestra sección de derechos.

Para las solicitudes a partir del 6 de abril de 2015, los solicitantes deben ser trabajadores por cuenta ajena o por cuenta propia. A efectos de la desgravación fiscal, el HMRC define el concepto de trabajador por cuenta propia como aquella actividad que se realiza con carácter comercial con el fin de obtener un beneficio y que debe estar organizada y ser regular.

HMRC ha aplicado esta prueba a las nuevas solicitudes a partir del 6 de abril de 2015 y también comprueba las solicitudes existentes para ver si esos solicitantes también cumplen la nueva prueba. HMRC escribió a los solicitantes existentes sobre la nueva prueba a partir de julio/agosto de 2015 antes de empezar a aplicar estas normas a las solicitudes existentes.

Como regla general, HMRC acepta que una actividad por cuenta propia cumple con la prueba cuando los ingresos de esa actividad son al menos el equivalente al salario mínimo nacional. El HMRC ha aclarado que las solicitudes se comprueban en función de la prueba si los ingresos del año anterior del solicitante procedentes del trabajo por cuenta propia son inferiores al número de horas de trabajo declaradas por el solicitante x la tasa estándar del salario mínimo nacional.